你的位置:北京盛泰丰科技有限责任公司 > 服务项目 >

北京盛泰丰科技有限责任公司 外汇商品 | 美国贷款需求回暖银行审核标准部分放松评2024年第二季度美国SLOOS报告

发布日期:2024-12-08 14:23 点击次数:111

SLOOS北京盛泰丰科技有限责任公司

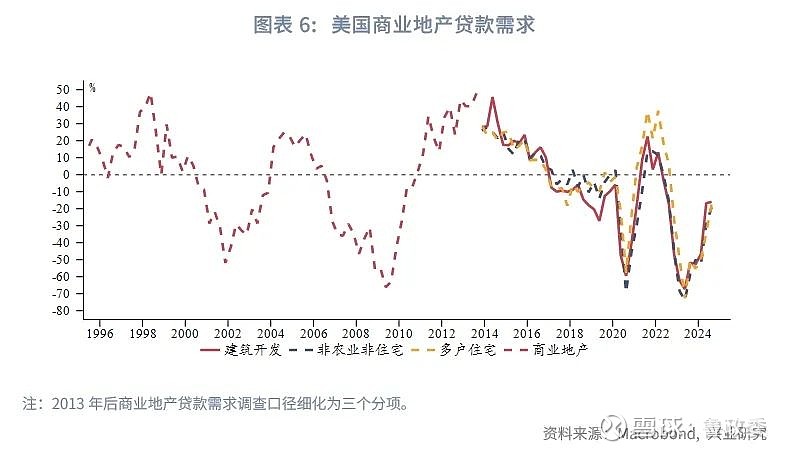

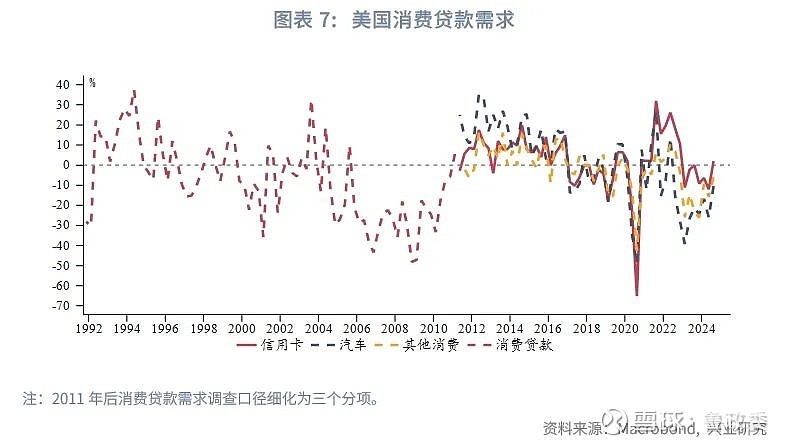

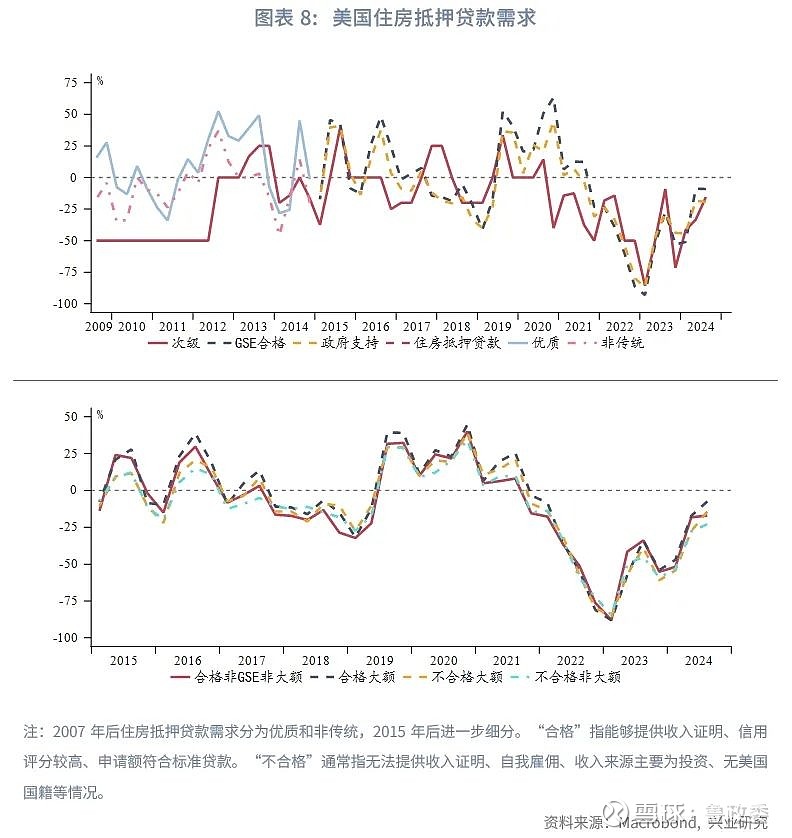

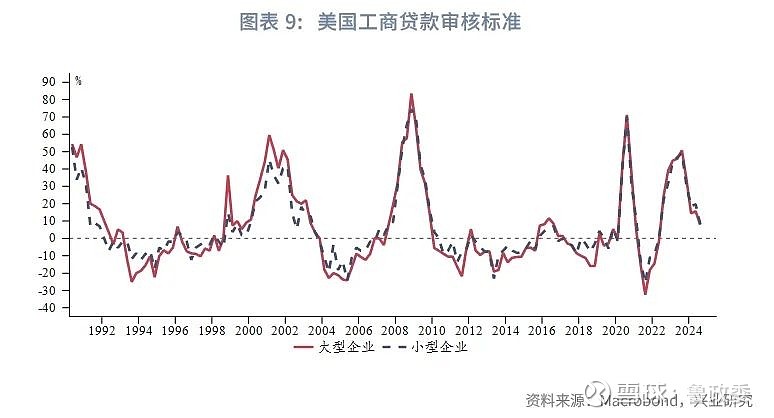

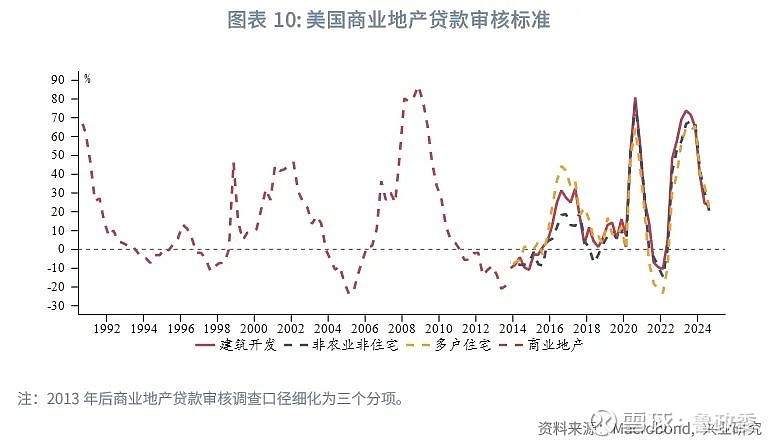

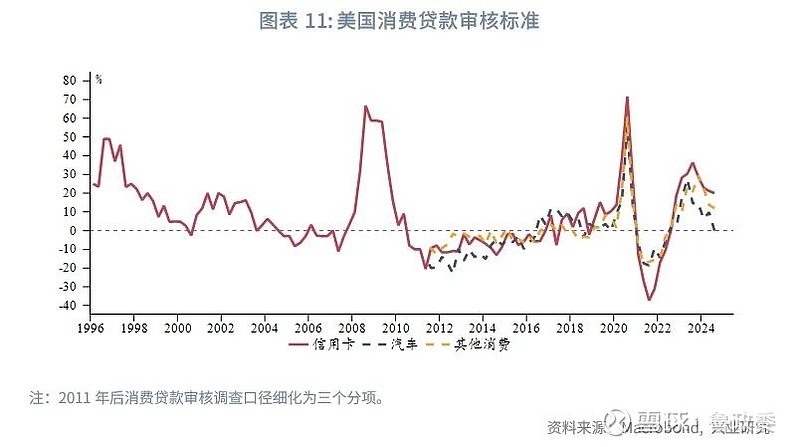

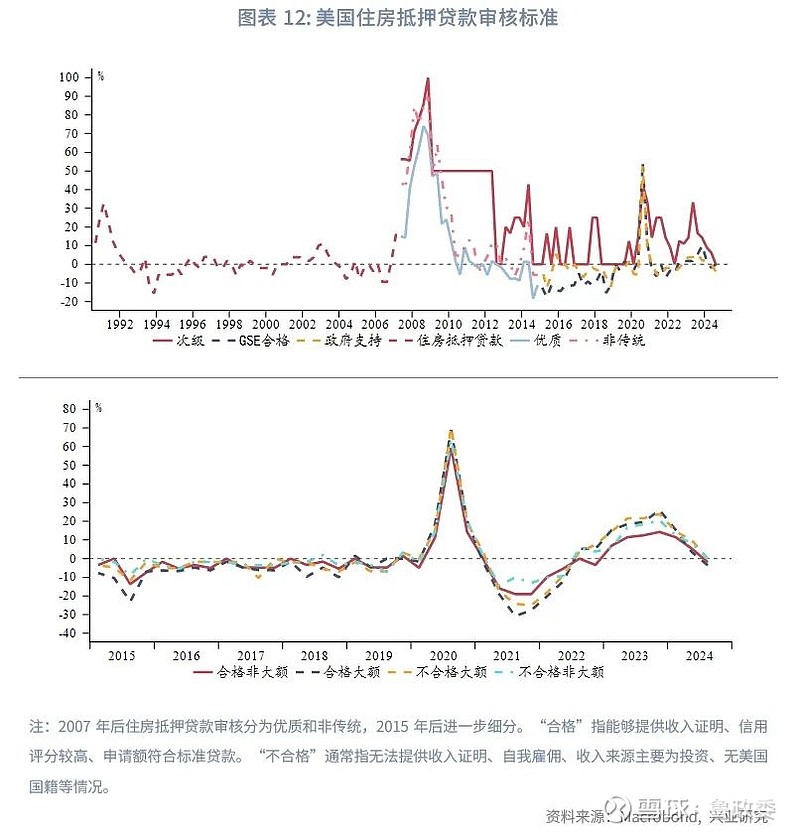

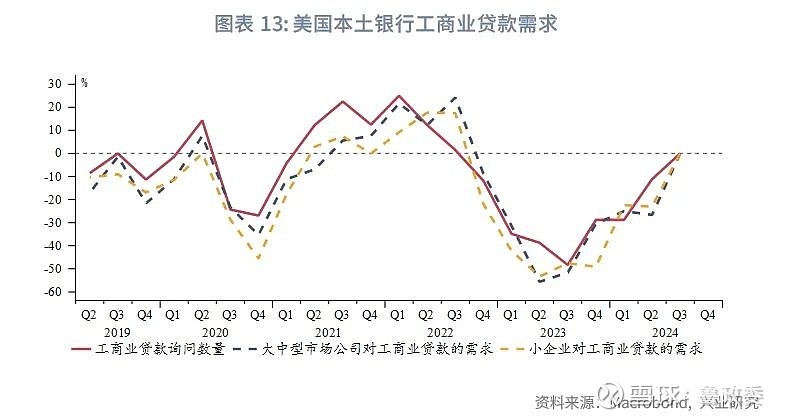

第二季度美国大中型、小型企业信贷需求反弹且净比例转正,企业贷款需求没有进一步收缩。消费贷款需求分化,信用卡贷款转为需求扩张,汽车贷款、其他消费贷款需求收缩速度放缓。各类住房抵押贷款需求在第二季度维持在收缩区间但收缩速度减缓,分项中次级贷款需求反弹幅度较大。第二季度企业贷款审核标准继续收紧但收紧幅度减小,边际上有所放松,商业地产贷款中所有分项审核标准整体继续收紧但收紧比例下降。消费贷款审核分化,其中汽车贷款审核标准不再继续收紧,信用卡、其他消费继续收紧但收紧比例下降,边际上放松。住房抵押贷款中所有类型审核标准均放松。外国银行信贷需求回暖幅度高于本土银行。

专栏:本次专栏我们用SLOOS的信贷需求指标与工商业贷款同比增速共同定义信贷周期。研究发现根据SLOOS信贷需求指标趋势,未来1年工商业(C&I)信贷同比增速不排除会持续向上,本次信贷收缩周期可能相对短暂。从信贷需求角度来看,信贷需求周期位于复苏区域尾部,即将回到扩张区间。而历史上大中型企业信贷需求大于0时期,美国制造业PMI绝大多数时期位于50以上,即便位于荣枯线之下,通常也会在未来一个季度左右回到荣枯线之上。

高级贷款官员关于银行贷款实践的意见调查(简称SLOOS调查)是一项针对多达80家大型美国本土银行和24家外国银行分行的季度调查。美联储通常每季度进行一次调查,调查时间会根据美联储议息会议时间安排,以便在联邦公开市场委员会(FOMC)的一月/二月、四月/五月、八月和十月/十一月会议上对结果进行讨论,美联储偶尔也会在一年中进行一到两次额外的调查。该调查的问题涉及银行贷款标准和条款的变化以及企业和家庭贷款需求的状况。本次报告于8月5日发布,反映了美国2024年第二季度的信贷状况。

专栏:信贷周期

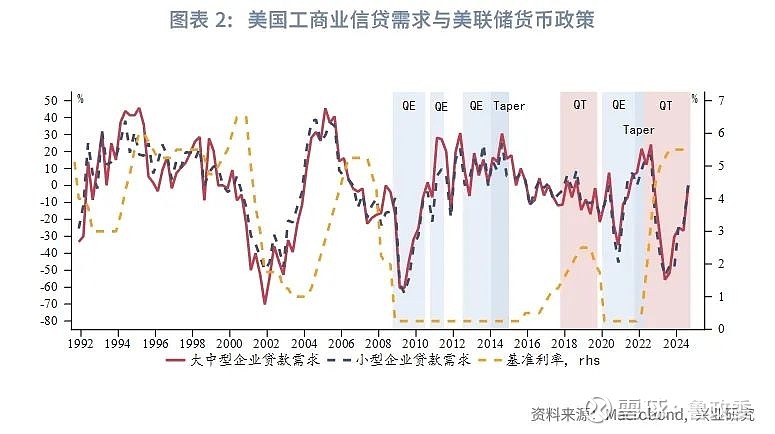

美国信贷周期长度一般在7-10年左右,其周期长度与经济周期接近,走势变化由经济周期与美联储货币周期共同决定,货币周期通常能降低信贷周期波动。信贷周期分为扩张、收缩两个时期,而扩张时期又分为兴奋(同比增速大于0、同比增速环比变化大于0)、放缓(同比增速大于0、同比增速环比变化小于0);收缩时期分为衰退(同比增速小于0、同比增速环比变化小于0)、复苏(同比增速大于0、同比增速环比变化大于0)。

1990年以后一共经历过四段信贷周期,1、1990-2000年初,期间科技股泡沫的兴起和破灭标志着信贷周期的变化;2、2001-2010年,信贷扩张期持续约7-8年,从2001年的经济衰退后开始,到2008年的金融危机结束;3、2010-2020年,在2008年金融危机后,美联储采取了非常规货币政策(如量化宽松)延长了信贷扩张期,信贷扩张持续了大约10年,直到新冠疫情之前;4、2020年至今,2020年新冠疫情引发了全球经济的剧烈波动,标志着新一轮信贷周期的开始,目前4年间经历了美联储大幅放水、快速加息、暂停加息、即将降息等多个时期,货币政策快速变化一定程度上扭曲了信贷周期长度。

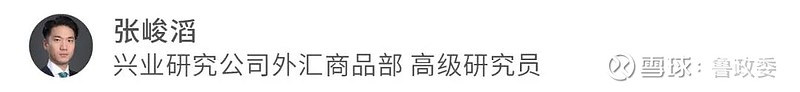

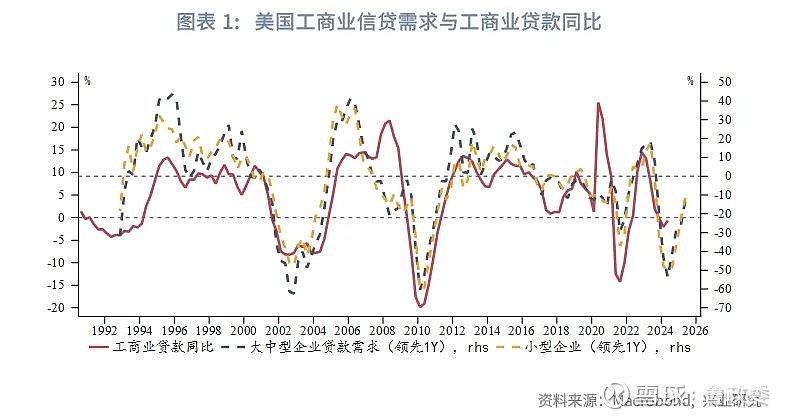

从历史上工商业(C&I)贷款同比增速来看,如果将信贷同比增速大于0定义为扩张,而贷款同比增速小于0定义为收缩,每段信贷周期扩张时期长短上升幅度小,收缩时期短但回落幅度深。但如果用SLOOS工商业信贷需求指标来划分,会发现信贷需求本身并没有类似规律,其扩张时期与收缩时期长度接近。这可能是因为美联储货币周期扭曲了信贷增速,而SLOOS的信贷需求调查可能更加接近实际信贷需求的变化,但信贷需求变化也受到美联储货币政策的影响。从历史上美联储QE、QT、加息周期来看,货币政策收紧对于信贷需求的影响通常相对滞后,一般在加息周期中后期,信贷需求才会出现明显回落。并且我们研究发现历史上SLOOS的大中型企业、小型企业信贷需求曲线是C&I贷款同比增速的领先指标,领先时间接近1年。SLOOS的信贷需求指标可以理解为信贷的“PMI”。目前信贷同比增速回落至0%以下,但根据SLOOS信贷需求指标趋势,未来1年C&I信贷同比增速不排除会持续向上,本次信贷收缩周期可能相对短暂。我们平滑SLOOS信贷需求水平和月环比后构建周期曲线图,也可以看到目前从信贷需求周期位于复苏区域尾部,即将回到扩张区间。

而历史上大中型企业信贷需求大于0时期,美国制造业PMI绝大多数时期位于50以上,即便位于荣枯线之下,通常也会在未来一个季度左右回到荣枯线之上。

一、总体信贷需求

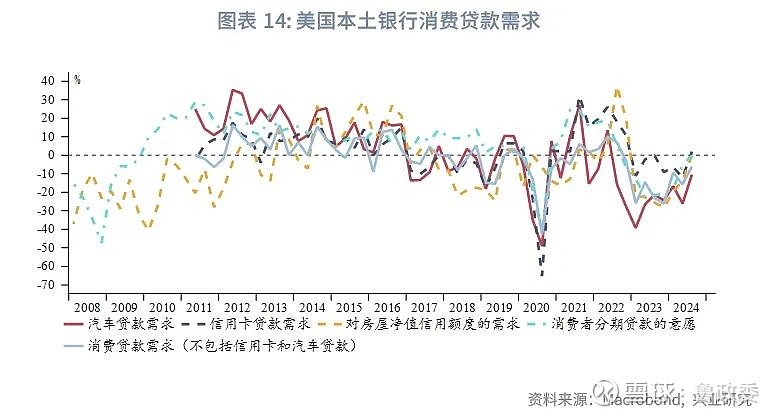

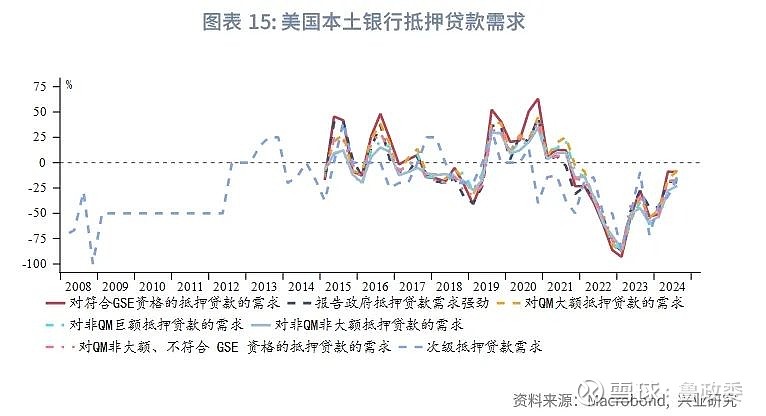

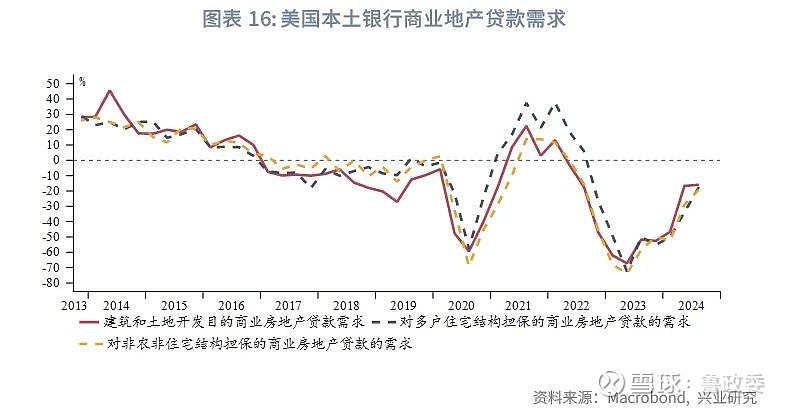

SLOOS调查报告中的信贷需求为“净比例(net percentage)”,将问卷中回答“更强需求”的占比减去“更弱需求”的占比。第二季度调查显示美国大中型、小型企业信贷需求反弹且净比例转正[1],企业贷款需求没有进一步收缩。商业地产信贷需求收缩速度放缓。消费贷款需求分化,信用卡贷款转为需求扩张,汽车贷款、其他消费贷款需求收缩速度放缓。各类住房抵押贷款需求在第二季度维持在收缩区间但收缩速度减缓,分项中次级贷款需求反弹幅度较大。

二、总体审核标准

SLOOS调查中信贷审核标准为“净比例(net percentage)”,将问卷中回答“更严格标准”的占比减去“更宽松标准”的占比。第二季度企业贷款审核标准继续收紧但收紧幅度减小,边际上有所放松,商业地产贷款中所有分项审核标准整体继续收紧但收紧比例下降。消费贷款审核分化,其中汽车贷款审核标准不再继续收紧,净比例回到0%,信用卡、其他消费继续收紧但收紧比例下降,边际上放松。住房抵押贷款中所有类型审核标准均放松,且所有分项净比例均回到0及0以下。

三、美国本土银行信贷需求细节

从信贷需求来看,第二季度美国本土银行报告工商业贷款需求回升,问询数量、大中型、小企业需求均回到净比例0%(0%即问卷调查中认为需求更强和更弱的比例相同,高于0%即需求更强的比例更大,反之需求更弱比例更大,下同)。消费贷款需求中信用卡贷款需求上升,汽车贷款、其他贷款需求收缩速度放缓,抵押贷款需求收缩幅度放缓,商业地产贷款需求继续收缩。

四、美国本土银行审核标准细节

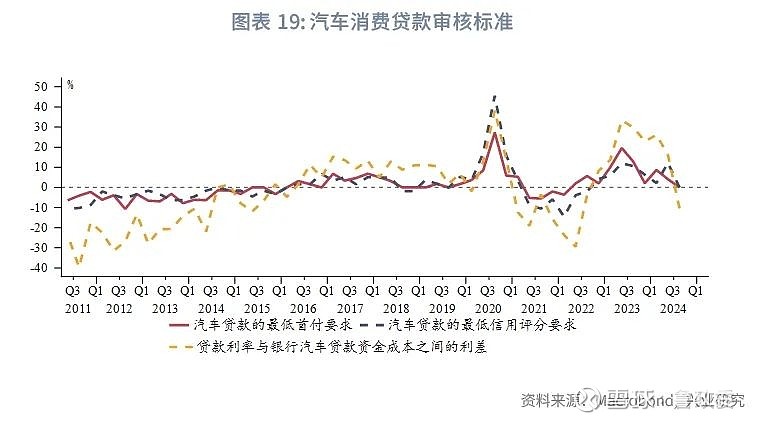

从细节数据来看,中大型企业工商业贷款成本抬升速度放缓,资金利差回落,利率下限使用增加,抵押品要求提升。小企业信用额度成本抬升速度放缓,但利率下限的使用、抵押品要求审核收紧。中大型企业之间审核标准分化。

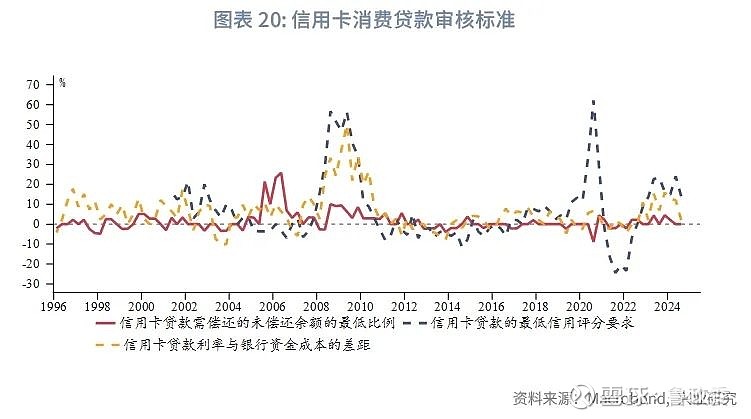

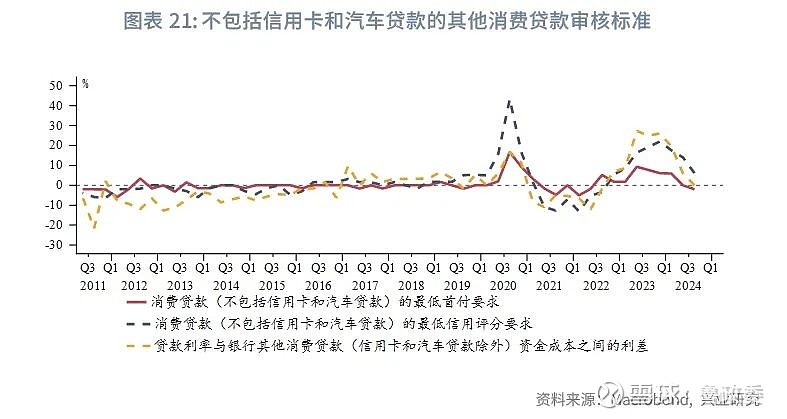

消费贷款内部出现分化,汽车贷款审核标准明显放松,其中利差明显回落,净比例已低于0%(0%即问卷调查中审核标准更严与更松比例相同,低于0%说明认为更松的比例更大,反之更严比例更大,下同)。信用卡贷款中审核标准维持收紧但收紧比例下降,其余消费贷款审核标准中最低首付标准放松,利差维持不变,最低信用标准仍旧偏紧。相比上季度,贷款审核标准严格程度缓和。

五、外国银行信贷需求、审核细节

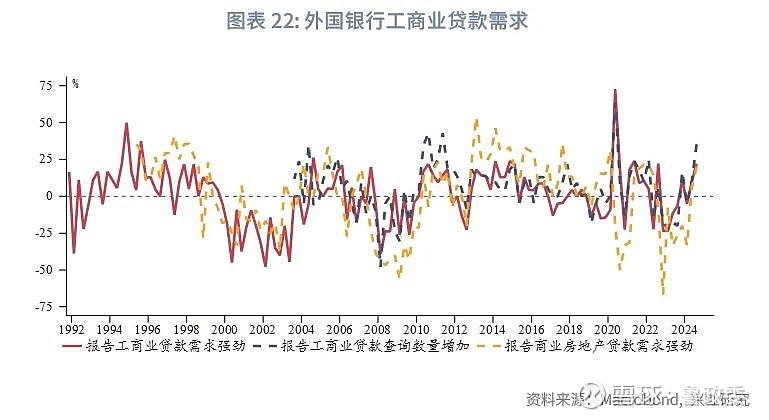

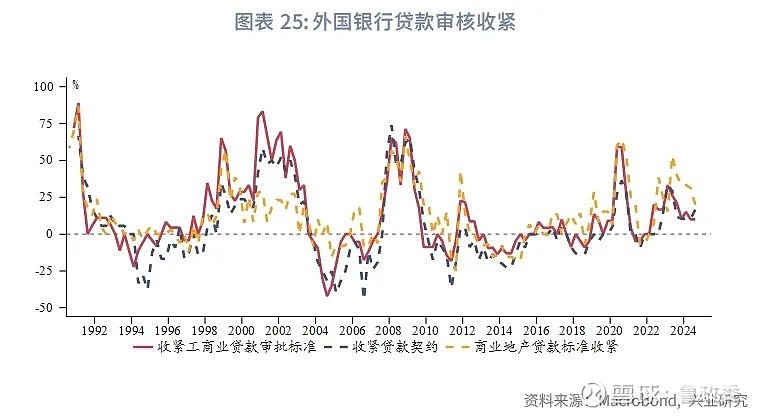

外国银行方面,第二季度工商业贷款需求、问询数量均延续第一季度反弹,继续明显扩张。

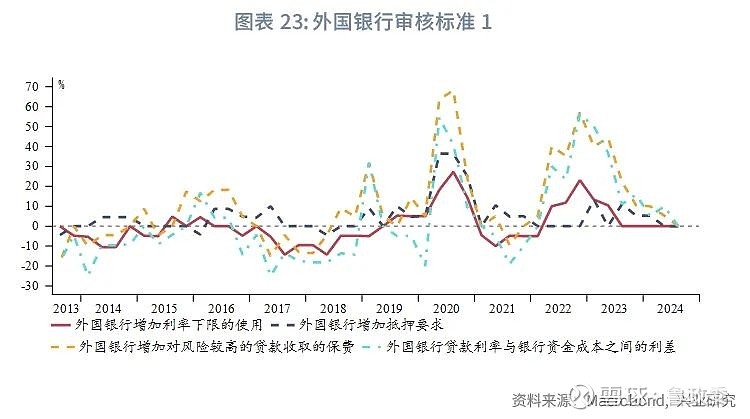

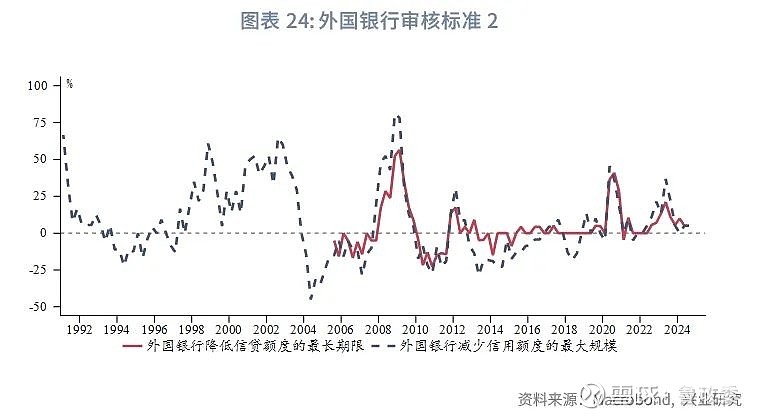

第二季度外国银行审核标准不同分项多数有所放松,利率下限的使用不变,增加抵押要求、增加保费收取、外国银行贷款利率与银行资金成本之间的利差三个分项审核标准均放松。从贷款的期限与规模来看,整体维持收紧,但收紧比例上除贷款契约均下降。

注:[1] 大中型企业是指年销售额在5000万美元以上的企业,小型企业是指年销售额在5000万美元以下的企业。

★北京盛泰丰科技有限责任公司

点击图片购买 “兴业研究系列丛书”

★

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP